ヨガ講師の経費どこまで?節税で損しない確定申告ガイド

「確定申告の時期が近づくと、領収書の山を見てため息が出る……」

「ヨガウェアやカフェ代、これって本当に経費にしていいの?」

フリーランスのヨガインストラクターとして活動する中で、こんな「お金のモヤモヤ」を抱えていませんか?

実は私も、インストラクターになりたての頃は経費の知識がゼロでした。

「よく分からないから……」と多くの領収書を捨ててしまい、後になって「数万円も損をしていた」と気づいて青ざめた経験があります。

経費を正しく計上することは、ズルをすることではありません。

あなたの頑張りを正当に評価し、手元に残るお金(利益)を最大化するための重要なスキルです。

この記事では、現役インストラクターの事例を交えながら、「どこまでが経費になるのか?」を徹底解説します。

読み終わる頃には、経費の線引きがクリアになり、自信を持って確定申告に臨めるようになりますよ。

1. まずは基本!レッスンに直結する「必須経費」リスト

まずは、誰が見ても「仕事に使った」と説明できる基本的な経費から押さえましょう。

これらを計上し忘れるのは、みすみすお金をドブに捨てているのと同じです。

① 商売道具(マット・ウェア・プロップス)

ヨガインストラクターにとっての「三種の神器」は、全額経費として計上可能です。

- ヨガマット:レッスン用、撮影用など

- プロップス:ブロック、ベルト、ボルスター、音叉など

- ヨガウェア:「レッスン着」として使用するもの

「ルルレモン」や「イージーヨガ」などの専門ブランドや、明らかにレッスン用と分かるものは認められやすい傾向にあります。

② 場所代とオンラインツール費

レッスンを行う「場」に関する費用も、立派な経費です。

- レンタルスタジオ代

- オンラインレッスン用のZoom有料アカウント代

- 予約システム(MOSHなど)の手数料・月額利用料

特にオンラインレッスンを主軸にしている方は、Wi-Fi代やプロバイダ料金も一部経費にできるので、後述する「家事按分」の項目を要チェックです。

③ スキルアップ・自己投資(研修費)

ヨガの世界は一生勉強ですよね。質の高いレッスンを提供するための学びは、未来への投資です。

- ワークショップ(WS)やTT(ティーチャートレーニング)の受講料

- 解剖学や哲学の専門書籍代

- オンラインサロンの会費

「自分のために学ぶこと」が節税につながるなんて、最高だと思いませんか?

2. 知らないと損!意外と見落としがちな「隠れ経費」

ここからが本番です。

多くのインストラクターが見落としがちな項目をピックアップしました。

これを知っているだけで、節税額に数万円の差が出ることも珍しくありません。

① 宣伝広告費(自分を売り込む費用)

フリーランスにとって、自分自身が商品です。

認知を広げるための活動費は積極的に計上しましょう。

- 名刺、チラシの印刷代

- ホームページのサーバー・ドメイン代

- SNS用のプロフィール写真撮影代

- ブログの有料テーマ購入費

② 「家事按分」という最強の節税術

自宅で事務作業をしたり、オンラインレッスンを配信している場合、家賃や光熱費の一部を経費にできます。

これを「家事按分(かじあんぶん)」と呼びます。

10万円 × 30% = 3万円/月 が経費に!

年間だと36万円もの経費になります。これは大きいですよね。

※電気代や通信費も、使用時間やコンセント数などの根拠に基づいて按分可能です。

③ 情報収集・打ち合わせの「カフェ代」

「カフェ代は経費にならない」と諦めていませんか?

実は、「誰と・何のために」が明確なら会議費として認められます。

- 生徒さんとのカウンセリング

- 同業インストラクターとの情報交換ランチ

- 外出先での事務作業(Wi-Fi利用など)

ポイント:レシートの裏に必ず「相手の名前」と「目的」をメモする癖をつけましょう。

3. よくある疑問を解決!Q&Aコーナー

ここでは、私が実際に相談を受けたことのある「微妙なライン」の経費についてお答えします。

Q. ジムや他のスタジオに通う費用は経費になりますか?

A. 場合によります。

単なる体力作り(プライベート)とみなされるとNGですが、「同業他社の視察(市場調査)」や「新しいシークエンスの研究(研修費)」という明確な目的があれば、経費として認められる可能性があります。

ただし、全額ではなく一部のみ計上するなど、税理士さんと相談するのが無難です。

Q. 資格取得のための旅費は?

A. 基本的にOKです!

例えば、沖縄でのリトリート研修に参加する場合、その航空券代や宿泊費は「旅費交通費」「研修費」になります。

ただし、研修後に延泊して観光した場合は、その分は除外する必要があります。

4. 確定申告で慌てないために「今」やるべきこと

経費の知識がついたら、あとは実践あるのみ。

しかし、確定申告直前になって1年分のレシートをひっくり返すのは、まさに地獄絵図です……。

「ヨガの練習時間は確保したいけど、事務作業は減らしたい」

そんなあなたに強くおすすめしたいのが、クラウド会計ソフトの導入です。

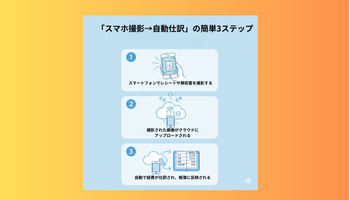

レシートはスマホで撮るだけ!

私が愛用している「マネーフォワード クラウド確定申告」なら、溜まったレシートをスマホでパシャッと撮影するだけ。

AIが日付や金額を自動で読み取って、仕訳まで完了してくれます。

これを使えば、手入力の手間がほぼゼロになり、確定申告のストレスから解放されます。

青色申告で「最大65万円」の控除を狙おう

会計ソフトを使えば、複式簿記が必要な「青色申告」の書類も自動作成できます。

青色申告にするだけで、最大65万円分の所得控除が受けられます。

これは、売上が65万円増えるのと同じくらいの節税インパクトがあります。

本気でフリーランスとして活動するなら、青色申告一択です。

まとめ:経費管理は「未来の自分」へのプレゼント

経費を正しく理解し、賢く計上することは、ヨガインストラクターとしての活動を長く続けるための土台作りです。

- レッスン必須アイテム(マット、ウェア)は漏れなく計上

- 家事按分を活用して、家賃や通信費も経費化

- 会計ソフトを使い、青色申告で大幅な節税を実現

浮いたお金で新しい資格を取ったり、少し良いプロップスに買い替えたり。

経費を味方につければ、あなたのサービスはもっと豊かになり、生徒さんへの還元にもつながります。

まずは、「無料でお試しできる会計ソフト」を触ってみることから始めてみませんか?

面倒な数字の管理はツールに任せて、あなたは一番大切な「ヨガを伝えること」に集中しましょう!